二季度消费复苏不尽如人意 银华基金4只产品收益均跌超13%

每经记者 任飞 每经编辑 叶峰

7月19日,公募基金二季报继续公布,季内备受关注的消费复苏行情,已有主题基金公布成绩单,结果同行业弱复苏一样不尽如人意,以消费见长的银华基金焦巍旗下4只产品季内收益均跌超13%。

焦巍在季报中总结消费投资面临的挑战,指出疫后“伤疤效应”仍未消除,降低持仓集中度,以减少个股经营风险带来的负贡献,其在配置上多见减仓可选消费,增加必选消费,主要体现在加仓医药等方面。

《每日经济新闻》记者发现,针对由AI行情对消费标的可能造成的虹吸效应,焦巍也在季报中有所提及,在他看来,目前消费投资的困局或也有其他因素的影响。

二季度加仓医药板块

二季度的A股极端分化,依旧是AI主题唱主角,其他板块及行业的弱势也在进一步影响投资者对低估蓝筹品种的信心,究其原因,此前已有诸多观点分析认为,来自场内存量资金的分流,也来自消费复苏不及预期的反馈。

从公募基金已公布的二季报来看,业绩及调仓动态也在说明这一点。7月19日,银华基金公布旗下多只产品二季报,主打消费投资的焦巍管理的4只产品公布业绩,总的来说,季内净值跌幅均超13%,且在选股方面出现较大转变。

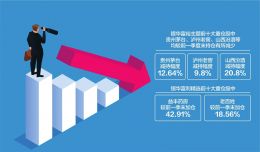

最明显的变化在于减仓可选消费,如高端白酒等,加仓医药。以旗下管理的银华富裕主题为例,在前十大重仓股中,贵州茅台、泸州老窖、山西汾酒等均较前一季度末持仓有所减少,Wind统计显示,减持幅度分别为12.64%、9.8%、20.80%。而在银华富利精选前十大重仓股中,益丰药房、老百姓等则分别较前一季末加仓42.91%、18.56%。

《每日经济新闻》记者注意到,尽管两只基金的重仓股品种有所重叠,且增减方向偶有相反,但焦巍在季报总结中也提出调仓的逻辑,如在银华富饶精选中就指出,消费投资表现的不理想对其提出了严重挑战,需要通过降低持仓集中度,减少个股经营风险带来的负贡献。

他指出,高端白酒受制于商务需求偏弱,压力较大,尽管过去3年报表表现相对稳定,但需要时间来消化渠道和终端库存。医药相对必选的属性在目前的经济环境下更有优势。除了部分中药公司外,还有较多的处方药公司,包括中药处方药,以及麻醉药、大输液等院内恢复的化学处方药,从估值到政策都有吸引力。

基本面有望持续改善

《每日经济新闻》记者发现,事实上,早在一季度出季报时,焦巍就在季报中提出要调整对个股坚守的思路,认为一些标的虽然业绩稳定,但投资人需要把握未来消费升级的方向作动态调整,尤其面对疫后复苏的“伤疤效应”未消除环境,消费升级下的细分子行业机遇更加值得关注。

言下之意,焦巍对消费类核心资产的后期估值成长性有所谨慎。在他看来,抛开 AI行情和低估值高分红板块对消费标的的虹吸效应,消费类核心资产的弱势体现了市场对此类资产长期折现率的提出,因此投资消费应该从长计议。

目前,市场中依然有很多悬而未决的问题需要证实或证伪,如伴随人口、外贸等一些非周期而是趋势性数据的改变,中国居民的消费倾向是否会提前产生结构性变化,从而过渡到日本的第四消费时代等。

借鉴日本当年经济降速和走向高质量发展时期的消费变化和市场表现,焦巍指出,在那一段时期,尽管整体来讲,消费市场处于长期的景气度L型复苏期,但是仍然有一些细分品类因为消费场景的延伸、特定客群的兴起而焕发了生机。这些细分子行业主要出现在必需消费品的升级中,其背后则是社会结构的变革、人口年龄的改变和消费创新的驱动。

因此,对于未来消费行业的投资展望,焦巍认为,随着政策逐步发力以及经济复苏,消费的基本面有望持续改善。消费升级动能趋缓仅仅是短期现象,中长期视角下随着中国迈向中等发达国家、逐步实现共同富裕,消费升级仍是中国式现代化的主旋律。