应收账款复合增速远超营收 光隆科技拟上科创板

无必要关联采购在2020年达到峰值,金额超3000万元

每经记者 吴泽鹏 每经实习编辑 杨夏

近日,桂林光隆科技集团股份有限公司(以下简称光隆科技)拟在科创板上市,其IPO审核状态为“中止”。

《每日经济新闻》记者发现,凭借2020年营业收入较大增长,光隆科技报告期内年度收入复合增长率达到24.95%,符合科创属性评价标准(最近3年营业收入复合增长率达到20%),而这背后,该企业2020年度应收账款余额增幅更是高达75.98%,占当年营业收入近五成。

此外,光隆科技曾在新三板挂牌,期间,光隆科技未将桂林吉商新材料科技有限公司(以下简称桂林吉商)、桂林吉尚云投资管理有限公司(以下简称桂林吉尚云)等光隆科技实际控制人彭晖可以控制或施加重大影响的企业认定为关联方,从而未披露相关的关联交易,存在披露瑕疵。

与此同时,为支持关联方做大收入规模,报告期内,光隆科技还向桂林吉商等关联方采购原材料,但这些关联方并非生产商,它们也是向外采购原材料。也就是说,光隆科技本可直接向原材料供应商采购,关联交易实际上并无必要。这一类无必要的关联采购在2020年达到峰值,金额超过3000万元。

无源光器件收入占比高

光隆科技属于光通信技术产业链上游的一家企业,其产品主要是光电子器件,包含光芯片、无源光器件以及子系统三大类。从主营业务构成来看,光隆科技无源光器件的收入占比较高,这也是光隆科技的起家业务,上游芯片和下游子系统领域则是该企业业务延伸的成果。

具体来看,2018~2020年,光隆科技的无源光器件收入分别是9461.52万元、9507.79万元以及1.46亿元,占比分别是54.17%、49.52%以及53.41%。

再具体细分,无源光器件中,光隔离器和光开关是核心产品。《每日经济新闻》记者发现,这两类产品的产能利用率并不稳定,2018~2020年,光隔离器产能利用率分别是91.14%、73.29%以及97.86%;光开关对应的产能利用率则分别是64.14%、98.78%以及71.88%。

光隆科技更看好光芯片的未来前景,其此次IPO的核心募投项目也是光芯片相关项目。根据招股书,光隆科技拟将3.68亿元募集资金投向“光芯片半导体全制程工艺产线建设项目”,此外2.25亿元投向“子系统与光学器件生产建设项目”,1.6亿元补充流动资金。

实际上,处在光电子器件的大行业里,年度营收尚未超过3亿元的光隆科技,还有较大的成长空间。光隆科技在招股书中援引C&C的预测称,2022年国内光器件(含光芯片、光器件、光模块)市场规模可达70亿美元,预计未来5年国内光器件市场(含光芯片、光器件、光模块)年复合增长率11.29%。

2020年近半收入未回款

2018~2020年,光隆科技年度收入分别是1.75亿元、1.92亿元、2.73亿元,后两年的营收同比分别增长9.93%、42.17%,复合增长率达到24.95%。

《每日经济新闻》记者注意到,光隆科技在招股书中称,公司符合科创属性评价标准一中关于营收的标准“最近3年营业收入复合增长率达到20%,或者最近一年营业收入金额达到3亿元”。由于光隆科技2020年营收并未达到3亿元,由此可见,其符合标准是指“最近3年营业收入复合增长率达到20%”。

从以上数据可见,2020年,光隆科技业绩增长较快。实际上,2020年的营收快速增长,同时应收账款也正在以更快速度增长。

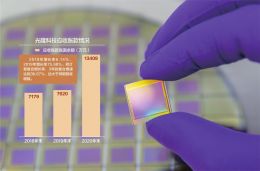

根据光隆科技招股书披露,2018年末、2019年末以及2020年末,应收账款账面余额分别是7178.76万元、7619.73万元以及13408.87万元,后两年的增长率分别是6.14%、75.98%。若计算复合增长率,3年的复合增速达到36.67%,远大于同期营收增幅。

同时,进一步计算还能发现,2020年,光隆科技1年以内应收账款占该年度营收比例达到48.13%,换句话说,当年有近半收入未能在当期收到回款。

具体而言,根据应收账款账龄分析,光隆科技1年以内应收账款金额2018年末为6884.54万元,2019年、2020年则分别是7461.08万元、13140.42万元,占对应年度营收比例分别是39.37%、38.79%以及48.13%。

“2020年末,公司应收账款账面余额较2019年末增长75.98%,高于当期营业收入增长率的41.94%,主要原因包括:当期四季度公司销售情况较好,确认收入并形成应收账款相对较多;当期末应收账款中,部分较为稳定、信用期相对较长的既有客户金额较大。”光隆科技在招股书中如是解释。

需要说明的是,从目前来看,光隆科技应收账款增速虽快,但回款情况较好。根据该企业的首轮回复,2020年的应收账款中,1年内回款比例接近95%。

光隆科技在招股书中披露,中际旭创(300308,SZ;昨日收盘价33.49元;市值267.81亿元)、光迅科技(002281,SZ;昨日收盘价16.79元;市值117.43亿元)等光器件及光模块企业,以及华为、中兴等通信系统设备厂商均是下游客户。

挂牌新三板信披不规范

《每日经济新闻》记者发现,光隆科技曾在新三板挂牌,证券简称为光隆光电,证券代码为837041,挂牌时间是2016年5月16日至2020年3月18日。在此期间,对于部分公司实控人可实际控制或施加重大影响的企业,光隆科技并未认定为关联方,同时也未披露对应的关联交易。

例如,桂林吉商成立于2018年7月5日,该企业由易青松持股90%、唐祥持股10%,该企业的经营范围包括光通信半导体激光器芯片、信息技术领域的芯片等与光隆科技相同或相似的内容。2021年11月3日,该企业注销。

在招股书中,光隆科技披露,经核查,唐祥原为光隆科技员工,易青松为光隆科技子公司的员工,保荐机构认为光隆科技实际控制人彭晖可以对该公司施加重大影响和控制,该公司为彭晖可以控制的企业。

根据光隆科技在招股书“关联交易简要汇总表”的披露,2018~2020年,光隆科技向桂林吉商采购商品、接受劳务的金额分别是40.52万元、235.29万元以及936.22万元。同时,光隆科技还在2019年向桂林吉商采购设备403.10万元,构成偶发性关联交易。此外,光隆科技还曾为桂林吉商提供关联担保。

成立于2017年4月的桂林吉尚云同样由易青松和唐祥持有,二人持股比例分别是80%、20%,对于该企业,保荐机构同样认为彭晖可以对该公司施加重大影响和控制,该公司为彭晖可以控制的企业。光隆科技曾向该企业采购酒水,被认定为偶发性关联交易,其中2018年采购金额38.17万元,2019年则是20.76万元。

注册于中国台湾的雷芯光科技有限公司(以下简称雷芯光)也是光隆科技的关联方之一,根据披露,双方形成关联的原因是雷芯光与光隆科技共同出资设立了桂林芯隆科技有限公司,其中雷芯光持股比例为35%,同时,雷芯光是光隆科技核心技术人员黄祥恩控制的企业,2018年起,光隆科技同样向雷芯光进行了小金额的采购。

此外,桂林远征通信科技有限公司(以下简称桂林远征)成立于2020年4月24日,由廖佳莉持股95%、周春富持股5%。招股书中,光隆科技披露,廖佳莉原为光隆科技员工,其出资来源于实际控制人控制的其他企业借款,周春富为光隆科技子公司的员工。同样,光隆科技实控人可以对桂林远征实施控制。直到2021年3月,廖佳莉和周春富对外转让了桂林远征,关联关系消除。

招股书“关联交易简要汇总表”也披露,光隆科技在报告期内曾向桂林远征进行采购,其中2020年采购金额达到2549.69万元。

《每日经济新闻》记者注意到,光隆科技向上述关联方采购,实际存在两个问题。一是桂林吉商、桂林吉尚云、雷芯光是光隆科技在新三板挂牌期间就已成立且存在关联交易的企业,但光隆科技在新三板挂牌时并未对这3家企业进行关联方认定及披露,关联交易也未披露;二是光隆科技与桂林吉商、桂林远征的关联采购主要为原材料,但该类交易原本可由光隆科技直接向原材料供应商下单,没有必要通过桂林吉商及桂林远征在中间“倒腾”一手。

在招股书中,光隆科技承认,采购主要为支持上述关联方做大收入规模,并称公司已对此类非必需的关联采购进行规范,未来将不再发生此类关联交易。同时还表示:“桂林吉商、桂林远征对个别采购的原材料进行了少量加价销售给公司,报告期加价合计金额为31.32万元,已在报告期后向公司全额补偿了该部分差额。”

需要注意的是,对于消除关联关系的方式,光隆科技对部分关联企业进行了注销,但也有桂林远征是通过对外转让股权的方式进行。根据招股书披露,受让桂林远征的是自然人梁贤钊,梁贤钊与光隆科技及其实际控制人不存在关联关系。记者查询发现,在受让桂林远征100%股权的2个月后,梁贤钊将其中的47%股权对外转让给梁丽君、邱阳。

对于梁贤钊受让桂林远征的原因,梁贤钊、梁丽君是否与光隆科技存在除关联关系以外的密切往来,记者曾通过邮件、电话的方式联系光隆科技,但均未能收到回复。