充电桩成“吸金”行业:两家企业完成超3亿元融资 当前盈利主要来自服务费?

每经记者 李硕 每经编辑 裴健如

近段时间,充电桩行业再度成了资本眼中的“香饽饽”。日前,特锐德(300001,SZ;昨日收盘价32.88元)发布公告称,子公司特来电拟通过增资扩股方式引进普洛斯、国家电投、三峡集团等战略投资者,本次增发股份价格为14.6元/股,投后估值约为136亿元人民币,增资金额合计约3亿元人民币。

近期,收获融资的充电桩企业远不止特来电一家。据统计,包括云快充、星星充电、依威能源等在内,近两个月相继有6家充电桩运营商获得融资,其中2家融资额达到3亿元人民币以上。

“今年电动汽车发展势头很好,带动了充电基础设施的需求,这是基本原因。同时,经过数年的市场竞争,少数运营商表现突出,产品与服务质量居优,(吸引)资本的能力也较强,而多数小规模的运营商已经很难做下去,盈利也相对困难。”国家电动乘用车技术创新联盟技术委员会主任、国家新能源汽车创新工程专家组组长王秉刚在接受《每日经济新闻》记者采访时表示。

事实上,在政策和市场双重作用下,国内充电基础设施高歌猛进,充电桩建设规模持续扩大。据中国电动汽车充电基础设施促进联盟数据,截至2021年5月,全国充电基础设施累计数量为187.0万台,同比增长43.9%。

需求增加、政策利好

近两个月,充电桩运营商相继宣布获得融资。6月21日,云快充宣布完成B1轮融资,投资方为宁德时代、合力资本和财信金控旗下财信产业基金。6月20日,特锐德子公司特来电通过增资扩股方式引进包括普洛斯、国家电投、三峡集团在内10家企业的战略投资。6月11日,主打社区及目的地充电服务的依威能源宣布完成新一轮融资,融资金额不少于3.5亿元人民币,本轮融资由香港电讯领投,大湾区共同家园投资有限公司及发展基金、华盛设立的基金等跟投。5月17日,充电桩服务提供商星星充电宣布获得高瓴领投,IDG、新希望投资集团、泰康资本等跟投的B轮融资,投后估值155亿元人民币。此外,新能源超级充电解决方案供应商昇科能源和充电桩运营平台中电智谷均在5月底宣布获得融资。

对于近期出现的资本热潮,一位充电桩业内人士向记者表示:“在融资方面其实各家一直都在接触,最近刚好都碰到了一起,但是新能源趋势确实是今年的热点,从车企的关注和新纯电车型的密集推出也能看出来。”

据中汽协数据,今年1~5月,我国新能源汽车累计销量95万辆,同比增224.2%。新能源汽车保有量持续攀升的同时,充电基础设施需求猛增。按照工信部的规划,到2030年,中国电动车销售有望突破1500万辆,保有量有望突破8000万辆。按《电动汽车充电基础设施发展指南(2015~2020)》设置的2020年车桩比“1:1”的目标,目前充电桩市场仍存在较大发展空间。

政策层面利好信号也在持续释放。5月20日,《关于进一步提升充换电基础设施服务保障能力的实施意见(征求意见稿)》发布,提出要完善居住社区充电桩建设推进机制,新建居住社区要落实100%固定车位预留充电桩建设安装条件;将符合条件的充换电设施以及配套电网建设与改造投资,纳入新基建专项债券和中国清洁发展机制基金支持范围;由国家开发银行等金融机构通过多种渠道,为充换电设施建设提供长期低成本资金。

“虽然充电桩已历过一段时间发展,但还是主要集中在一线城市,二到五线城市基本上还是空白。从‘十四五’规划上看,目前充电桩建设离整体规划的目标仍有较大差距,未来市场肯定会有大幅度增长,这是可以预期的。”泰科天润半导体科技有限公司电源事业部总监李志君认为。

行业集中度不断提高

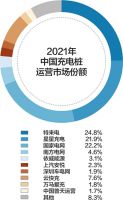

不过,充电桩行业的“马太效应”已相当显著。数据显示,全国充电运营企业所运营充电桩数量超过1万台的共有10家,前三名分别为特来电21.9万台、国家电网19.6万台、星星充电19.3万台,而前10名运营商的充电桩总数更是已占充电桩总量的91.7%。

尽管充电桩市场已呈现出向头部企业聚集的趋势,但仍有不少新玩家“前赴后继”地向该领域涌入。首先是主机厂,包括特斯拉、蔚来、小鹏、理想等中高端造车新势力品牌,以及传统整车厂旗下的纯电动高端品牌,如吉利极氪、广汽埃安、北汽ARCFOX极狐、上汽R汽车,大众ID等,均意识到建设封闭(或半封闭)充电网络的重要性,纷纷开始或规划在超充站上进行布局。

根据《2021年电动汽车充电站及充电桩市场研究报告》,整车企业布局充换电站可大致分为三种模式:第一种为完全自建自营的“封闭超充”体系,代表企业是特斯拉;第二种模式为完全自建自营的“封闭换电+开放超充”体系,代表企业是蔚来汽车;第三种则是合作运营的“‘开放超充’体系+部分自建自营的‘封闭超充’”体系,小鹏、大众、江淮等品牌均采用此种模式。

有观点认为,车企自建充电桩首先是为了解决用户的充电焦虑,促进车辆销售,同时还能塑造高端品牌形象。此外,由于用电规模、场地数量的限制,以及现在各运营主体(包括车企和充电桩运营商)在商圈、交通枢纽的排他性建设,自营自建充换电模式留给后来者的机会越来越少,也许再过几年,这就会成为先发车企的重要“护城河”。

不仅如此,动力电池企业也开始在充电桩行业频频布局。其中,亿纬锂能发布公告表示,拟参与特来电增资扩产事项,宁德时代则作为投资方参与了云快充B1轮融资,鹏辉能源也在投资者互动平台表示,公司会适时稳步扩张充电桩业务。

业内分析认为,锂电池企业向产业链上游纵向布局的原因主要是控制原材料供应,降低成本;向下游延伸布局主要是为了绑定客户。本次宁德时代和亿纬锂能充电桩的布局就是为了抢占新能源汽车的充电接口,为其电池在后期充换储一体化过程中开拓更多的市场。

但对于新入局者,充电桩这条“路”并不算好走。据了解,目前充电桩盈利模式主要由电费差价、服务费和增值服务构成。其中,电费尚无溢价空间,增值服务在前期难以实现,目前的主要盈利点来自服务费。

东北证券曾作过测算,以拥有10个桩,单桩功率为30kW的公用充电站进行分析,考虑服务费为0.5元/kWh的情形下,在补贴下公用充电站盈亏平衡的利用率需要达到6%,但当前公用桩使用率一般在4%左右,尚无法达到实现盈利的目标。

“充电业务不是单纯做充电桩那么简单,个面向新型产业的新技术,是跨专业、跨行业、跨企业、跨门类的综合性学科,一个单独的公司很难独立完成,需要一个大的体系来支撑。没有时间和技术的积累,整个产业链的闭环跑不到100%都很难成为头部。”在特来电董事长于德翔看来,未来充电行业的集中度将会越来越高。