以全球资本之力 为人民币国际化赋能

每经评论员 杜恒峰

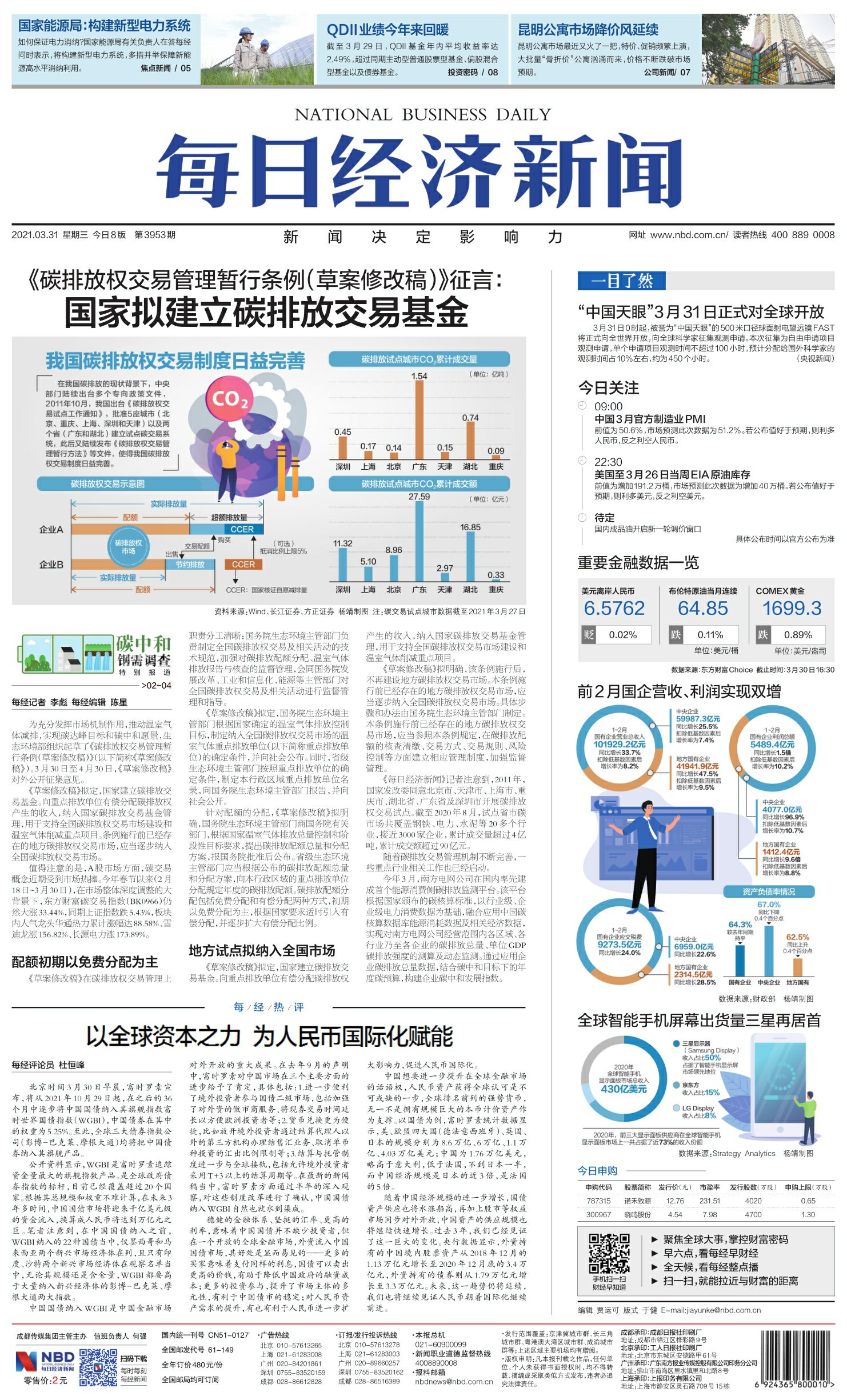

北京时间3月30日早晨,富时罗素宣布,将从2021年10月29日起,在之后的36个月中逐步将中国国债纳入其旗舰指数富时世界国债指数(WGBI),中国债券在其中的权重为5.25%。至此,全球三大债券指数公司(彭博-巴克莱、摩根大通)均将把中国债券纳入其旗舰产品。

公开资料显示,WGBI是富时罗素追踪资金量最大的旗舰指数产品。是全球政府债券指数的标杆,目前已经覆盖超过20个国家。根据其总规模和权重不难计算,在未来3年多时间,中国国债市场将迎来千亿美元级的资金流入,换算成人民币将达到万亿元之巨。笔者注意到,在中国国债纳入之前,WGBI纳入的22种国债当中,仅墨西哥和马来西亚两个新兴市场经济体在列,且只有印度、沙特两个新兴市场经济体在观察名单当中,无论其规模还是含金量,WGBI都要高于大量纳入新兴经济体的彭博-巴克莱、摩根大通两大指数。

中国国债纳入WGBI是中国金融市场对外开放的重大成果。在去年9月的声明中,富时罗素对中国市场在三个主要方面的进步给予了肯定,具体包括:1.进一步便利了境外投资者参与国债二级市场,包括加强了对外资的做市商服务、将现券交易时间延长以方便欧洲投资者等;2.货币兑换更为便捷,比如放开境外投资者通过结算代理人以外的第三方机构办理结售汇业务、取消单币种投资的汇出比例限制等;3.结算与托管制度进一步与全球接轨,包括允许境外投资者采用T+3以上的结算周期等。在最新的新闻稿当中,富时罗素方面通过半年的深入观察,对这些制度改革进行了确认,中国国债纳入WGBI自然也就水到渠成。

稳健的金融体系、坚挺的汇率、更高的利率,意味着中国国债并不缺少投资者,但在一个开放的全球金融市场,外资流入中国国债市场,其好处是显而易见的——更多的买家意味着支付同样的利息,国债可以卖出更高的价钱,有助于降低中国政府的融资成本;更多的投资参与,提升了市场主体的多元性,有利于中国债市的稳定;对人民币资产需求的提升,有也有利于人民币进一步扩大影响力,促进人民币国际化。

中国想要进一步提升在全球金融市场的话语权,人民币资产获得全球认可是不可或缺的一步,全球排名前列的强势货币,无一不是拥有规模巨大的本币计价资产作为支撑。以国债为例,富时罗素统计数据显示,美、欧盟四大国(德法意西班牙)、英国、日本的规模分别为8.6万亿、6万亿、1.1万亿、4.03万亿美元;中国为1.76万亿美元,略高于意大利,低于法国,不到日本一半,而中国经济规模是日本的近3倍,是法国的5倍。

随着中国经济规模的进一步增长,国债资产供应也将水涨船高,再加上股市等权益市场同步对外开放,中国资产的供应规模也将继续快速增长。过去3年,我们已经见证了这一巨大的变化。央行数据显示,外资持有的中国境内股票资产从2018年12月的1.13万亿元增长至2020年12月底的3.4万亿元,外资持有的债券则从1.79万亿元增长至3.3万亿元。未来,这一趋势仍将延续,我们也将继续见证人民币朝着国际化继续前进。