车市年终盘点

2017年,我国车市实现销量2887.9万辆,同比增长3%,正式进入微增长轨道,特别是乘用车市场,增速比2016年回落了13.53个

百分点,仅微增了1.4%,很多业内人士以此预判:国内汽车市场已进入存量时代。

面对市场新变化,有的车企在加速快跑,比如奔驰首次在华迈过年销60万辆门槛;有的则在艰难转型;有的细分市场正焕发蓬勃生机,比如豪华车和新能源;有的细分市场却在“存量时代”中逐渐萎缩,比如曾经无限风光的微车市场。

在新变化下,商机对每个车企来说都稍纵即逝,抓住就是机遇,失去将面临挑战。本期汽车周刊通过对主流车企在各细分市场的销量梳理,希望通过数据为读者还原一个真实的2017中国车市。

ABB瓜分豪华车超七成份额 2018“宫斗”仍存悬念

每经记者 赵成 每经编辑 杨军

2017年,中国豪华车销量再创佳绩。以德系三强——奥迪、奔驰、宝马(ABB)为代表的豪车一线车企收获颇丰:奥迪成功卫冕中国豪华车市场霸主之位;奔驰(含smart品牌)在华销量首破60万辆大关;而宝马(含mini品牌)则以59.4万辆的在华销量创历史新高。三大豪车品牌占中国豪华车市场超七成的市场份额。在漂亮业绩报表背后,ABB之间销量差距已被拉近到四位数,市场格局在瞬间有可能发生转变。

有业内人士指出,未来,ABB将占据我国豪华汽车四分之三的市场份额,另外四分之一份额将被第二阵营瓜分,此格局将持续较长时间。

ABB销量占比超七成

据了解,2017年,我国11个主流豪华汽车品牌的总销量达256.55万辆,同比增幅为18.55%,远高于乘用车市场整体增速。其中,第一阵营累计销量约为180万辆,占豪华车整体市场的70.2%。

就ABB的销售情况来看,官方数据显示,2017年,奥迪(含进口车型)仅实现同比1.05%的微增,但得益于12月近7万辆、同比34.4%的最后冲刺,奥迪在华全年最终销量为59.5万辆。其中,国产车型销售54.5万辆,进口车型销售5万辆,第30次问鼎国内豪华车市场年度销量冠军(单一品牌)。

紧随其后的奔驰(含smart)品牌2017年在中国市场也创造了“里程牌”式的佳绩。

数据显示,2017年,奔驰(含smart)全球销量超240万辆,连续第七年刷新销量纪录。其中,奔驰在中国市场的销量为61.1万辆(smart品牌销量约为2.3万辆),同比增长25%,这是奔驰(含smart)首次在单一市场突破60万辆大关。

2017年,宝马(含mini)在华总体销量也创下历史新高。数据显示,2017年,宝马集团在全球共交付新车246.4万辆,同比增长4.1%;其中,中国作为全球最大单一市场,共交付新车59.4万辆,同比增长15.1%。

各有竞争筹码

就ABB之间的竞争情况来看,2017年,奔驰单一品牌(不含smart)在华销量为58.78万辆,与奥迪全年59.5万辆的销量相比,仅有约7200辆的销量差距。而宝马(含mini)与奥迪的销量差距锁定在1000辆。

从车型上来看,奥迪A6L 2017年销量为14.2万辆,仍是豪华车市场最畅销车型之一;奥迪Q5售出12.4万辆,继续称雄豪华SUV市场;新款奥迪A4L共售出11.4万辆,同比增幅16%。三款主力车型占据了奥迪2017年在华销量的近63.9%;而奥迪A3和奥迪Q3合力贡献了近28%。

对奔驰来说,C级车和SUV则是其整体销量迅猛增长的关键。

数据显示,2017年,奔驰C级车和C级旅行轿车的全球销量超41.5万辆,其中约四分之一来自中国市场。而奔驰在华销量的42%来自SUV车型。

SUV同样是宝马的销量主力军。2017年,宝马SUV车型在中国市场实现28.5%的增长。其中,X5销量超4.5万辆,X1车型的月均销量在7500辆左右。

在轿车市场上,宝马3系表现依旧不俗,2017年交付新车超14.3万辆,同比增长24.3%;宝马7系在大型豪华轿车细分市场增速明显,同比增45.3%。

为了应对愈加激烈的国内豪车市场竞争,ABB均选择在2018年发动产品攻势。据了解,2018年,奥迪将在华推出16款新车型,其中包括全新一代奥迪A8L、全新奥迪Q5L以及全新国产车型奥迪Q2L等。

宝马也将在2018年迎来产品大年,其中宝马X2将于2018年上半年上市,国产全新一代宝马X3将在夏季上市。

而处在上升期的奔驰同样没有停止继续扩充产品矩阵,GLC加长版、新一代GLE、全新CLS、新一代A级以及A级三厢等多款新车将在2018年陆续推出,期待进一步刺激销量增长。

ABB的“宫斗”大戏在2018年依然充满悬念。

决战后两百万辆时代 合资三巨头寻找新蓝海

每经记者 陆佳丽 每经编辑 杨 军

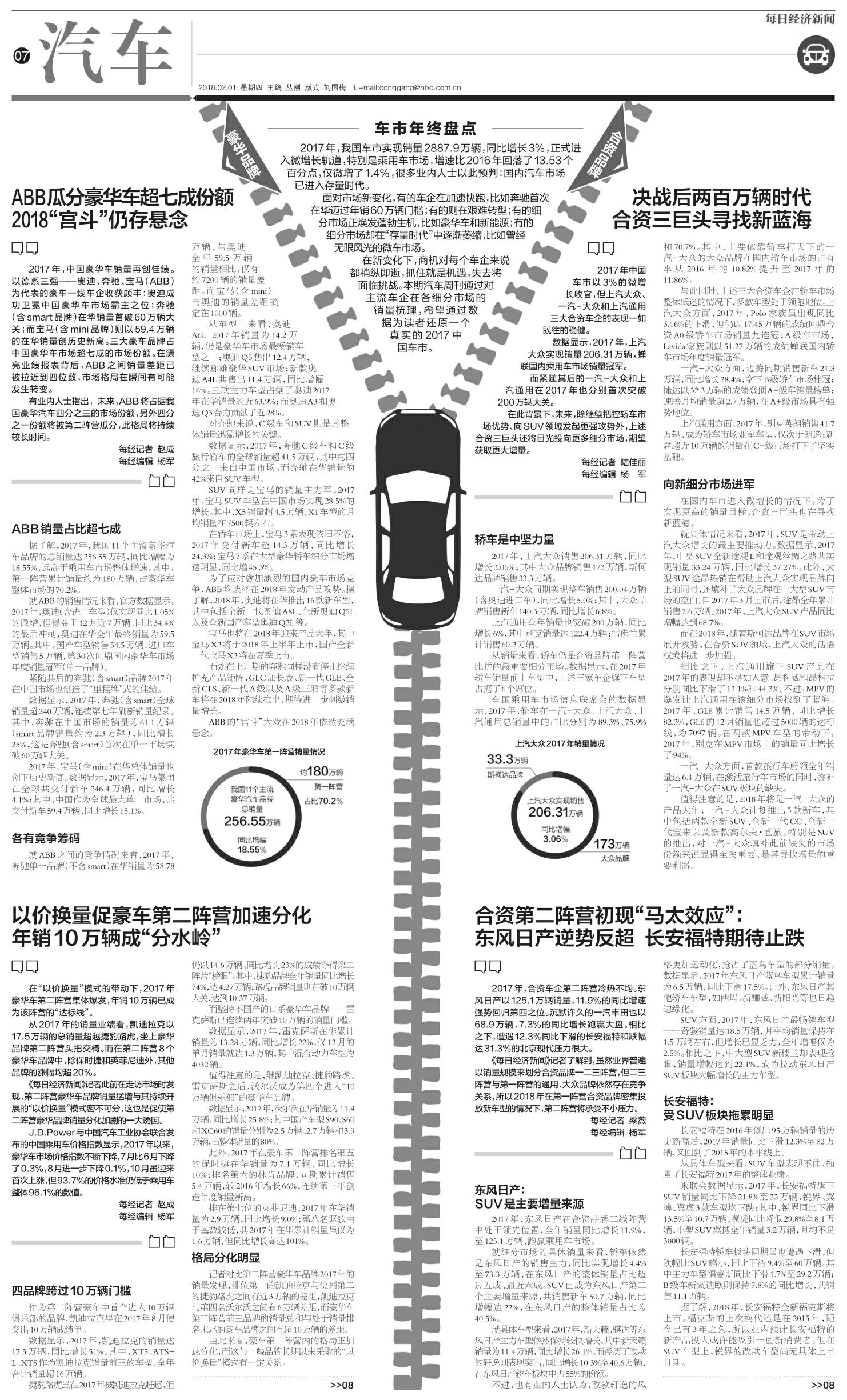

2017年中国车市以3%的微增长收官,但上汽大众、一汽-大众和上汽通用三大合资车企的表现一如既往的稳健。

数据显示,2017年,上汽大众实现销量206.31万辆,蝉联国内乘用车市场销量冠军。

而紧随其后的一汽-大众和上汽通用在2017年也分别首次突破200万辆大关。

在此背景下,未来,除继续把控轿车市场优势、向SUV领域发起更强攻势外,上述合资三巨头还将目光投向更多细分市场,期望获取更大增量。

轿车是中坚力量

2017年,上汽大众销售206.31万辆,同比增长3.06%;其中大众品牌销售173万辆,斯柯达品牌销售33.3万辆。

一汽-大众同期实现整车销售200.04万辆(含奥迪进口车),同比增长5.0%;其中,大众品牌销售新车140.5万辆,同比增长6.8%。

上汽通用全年销量也突破200万辆,同比增长6%,其中别克销量达122.4万辆;雪佛兰累计销售60.2万辆。

从销量来看,轿车仍是合资品牌第一阵营比拼的最重要细分市场。数据显示,在2017年轿车销量前十车型中,上述三家车企旗下车型占据了6个席位。

全国乘用车市场信息联席会的数据显示,2017年,轿车在一汽-大众、上汽大众、上汽通用总销量中的占比分别为89.3%、75.9%和70.7%。其中,主要依靠轿车打天下的一汽-大众的大众品牌在国内轿车市场的占有率从2016年的10.82%提升至2017年的11.86%。

与此同时,上述三大合资车企在轿车市场整体低迷的情况下,多款车型处于领跑地位。上汽大众方面,2017年,Polo家族虽出现同比3.16%的下滑,但仍以17.45万辆的成绩问鼎合资A0级轿车市场销量九连冠;A级车市场,Lavida家族则以51.27万辆的成绩蝉联国内轿车市场年度销量冠军。

一汽-大众方面,迈腾同期销售新车21.3万辆,同比增长28.4%,拿下B级轿车市场桂冠;捷达以32.3万辆的成绩登顶A-级车销量榜单;速腾月均销量超2.7万辆,在A+级市场具有强势地位。

上汽通用方面,2017年,别克英朗销售41.7万辆,成为轿车市场亚军车型,仅次于朗逸;新君越近10万辆的销量在C-级市场打下了坚实基础。

向新细分市场进军

在国内车市进入微增长的情况下,为了实现更高的销量目标,合资三巨头也在寻找新蓝海。

就具体情况来看,2017年,SUV是带动上汽大众增长的最主要推动力。数据显示,2017年,中型SUV全新途观L和途观丝绸之路共实现销量33.24万辆,同比增长37.27%。此外,大型SUV途昂热销在帮助上汽大众实现品牌向上的同时,还填补了大众品牌在中大型SUV市场的空白。自2017年3月上市后,途昂全年累计销售7.6万辆。2017年,上汽大众SUV产品同比增幅达到68.7%。

而在2018年,随着斯柯达品牌在SUV市场展开攻势,在合资SUV领域,上汽大众的话语权或将进一步加强。

相比之下,上汽通用旗下SUV产品在2017年的表现却不尽如人意。昂科威和昂科拉分别同比下滑了13.1%和44.3%。不过,MPV的爆发让上汽通用在该细分市场找到了蓝海。2017年,GL8累计销售14.5万辆,同比增长82.3%,GL6的12月销量也超过5000辆的达标线,为7097辆。在两款MPV车型的带动下,2017年,别克在MPV市场上的销量同比增长了94%。

一汽-大众方面,首款旅行车蔚领全年销量达6.1万辆,在激活旅行车市场的同时,弥补了一汽-大众在SUV板块的缺失。

值得注意的是,2018年将是一汽-大众的产品大年,一汽-大众计划推出5款新车,其中包括两款全新SUV、全新一代CC、全新一代宝来以及新款高尔夫·嘉旅。特别是SUV的推出,对一汽-大众填补此前缺失的市场份额来说显得至关重要,是其寻找增量的重要利器。

以价换量促豪车第二阵营加速分化 年销10万辆成“分水岭”

每经记者 赵成 每经编辑 杨军

在“以价换量”模式的带动下,2017年豪华车第二阵营集体爆发,年销10万辆已成为该阵营的“达标线”。

从2017年的销量业绩看,凯迪拉克以17.5万辆的总销量超越捷豹路虎,坐上豪华品牌第二阵营头把交椅。而在第二阵营8个豪华车品牌中,除保时捷和英菲尼迪外,其他品牌的涨幅均超20%。

《每日经济新闻》记者此前在走访市场时发现,第二阵营豪华车品牌销量猛增与其持续开展的“以价换量”模式密不可分,这也是促使第二阵营豪华品牌销量分化加剧的一大诱因。

J.D.Power与中国汽车工业协会联合发布的中国乘用车价格指数显示,2017年以来,豪华车市场价格指数不断下降,7月比6月下降了0.3%,8月进一步下降0.1%,10月虽迎来首次上涨,但93.7%的价格水准仍低于乘用车整体96.1%的数值。

四品牌跨过10万辆门槛

作为第二阵营豪车中首个进入10万辆俱乐部的品牌,凯迪拉克早在2017年8月便交出10万辆成绩单。

数据显示,2017年,凯迪拉克的销量达17.5万辆,同比增长51%。其中,XT5、ATSL、XTS作为凯迪拉克销量前三的车型,全年合计销量超16万辆。

捷豹路虎虽在2017年被凯迪拉克赶超,但仍以14.6万辆、同比增长23%的成绩夺得第二阵营“榜眼”。其中,捷豹品牌全年销量同比增长74%,达4.27万辆;路虎品牌销量则首破10万辆大关,达到10.37万辆。

而坚持不国产的日系豪华车品牌——雷克萨斯已连续两年突破10万辆的销量门槛。

数据显示,2017年,雷克萨斯在华累计销量为13.28万辆,同比增长22%,仅12月的单月销量就达1.3万辆,其中混合动力车型为4032辆。

值得注意的是,继凯迪拉克、捷豹路虎、雷克萨斯之后,沃尔沃成为第四个进入“10万辆俱乐部”的豪华车品牌。

数据显示,2017年,沃尔沃在华销量为11.4万辆,同比增长25.8%;其中国产车型S90、S60和XC60的销量分别为2.5万辆、2.7万辆和3.9万辆,占整体销量的80%。

此外,2017年在豪车第二阵营排名第五的保时捷在华销量为7.1万辆,同比增长10%;排名第六的林肯品牌,同期累计销售5.4万辆,较2016年增长66%,连续第三年创造年度销量新高。

排在第七位的英菲尼迪,2017年在华销量为2.9万辆,同比增长9.0%;第八名讴歌由于基数较低,其2017年在华累计销量虽仅为1.6万辆,但同比增长高达101%。

格局分化明显

记者对比第二阵营豪华车品牌2017年的销量发现,排位第一的凯迪拉克与位列第二的捷豹路虎之间有近3万辆的差距,凯迪拉克与第四名沃尔沃之间有6万辆差距,而豪华车第二阵营前三品牌的销量总和与处于销量排名末尾的豪车品牌之间有超10万辆的差距。

由此来看,豪车第二阵营内的格局正加速分化,而这与一些品牌长期以来采取的“以价换量”模式有一定关系。

此前,记者走访市场时发现,2017年11月上市的凯迪拉克XTS中期改款车型全系优惠3万元,XT5全系优惠5万元。

北京一家凯迪拉克4S店的销售人员曾对《每日经济新闻》记者表示,“ATS-L优惠幅度最大,全系优惠8万元,技术型的裸车价格只有21.88万元。”

事实上,凯迪拉克仅是市场“价格战”的追随者之一。记者调查发现,目前,国产路虎发现神行的终端售价比市场指导价低10万元以上,而雷克萨斯旗下ES车型的官方指导起步价为29.8万元,终端销售价格则已下探至25万元区间,与主流合资B级车的价格几乎相同。

由此来看,对第二阵营豪华品牌而言,终端价格与销量成正比,而优惠幅度则直接影响到品牌间的销量差距。

事实上,随着国内消费升级提速,汽车市场价格持续下探,豪华车已成为部分消费者“掏钱”的最终去处,未来市场占有率将有望进一步提升。但大幅降价不可避免地对豪华车品牌力带来伤害,终端售价混乱更容易造成豪华车品牌与自家集团旗下其他品牌车型形成同门竞争,这也成为第二阵营豪华车品牌价格战后亟待解决的问题。

合资第二阵营初现“马太效应”:东风日产逆势反超 长安福特期待止跌

每经记者 梁薇 每经编辑 杨军

2017年,合资车企第二阵营冷热不均。东风日产以125.1万辆销量、11.9%的同比增速强势回归第四之位。沉默许久的一汽丰田也以68.9万辆、7.3%的同比增长跑赢大盘。相比之下,遭遇12.3%同比下滑的长安福特和跌幅达31.3%的北京现代压力很大。

《每日经济新闻》记者了解到,虽然业界普遍以销量规模来划分合资品牌一二三阵营,但二三阵营与第一阵营的通用、大众品牌依然存在竞争关系,所以2018年在第一阵营合资品牌密集投放新车型的情况下,第二阵营将承受不小压力。

东风日产:SUV是主要增量来源

2017年,东风日产在合资品牌二线阵营中处于领先位置,全年销量同比增长11.9%,至125.1万辆,跑赢乘用车市场。

就细分市场的具体销量来看,轿车依然是东风日产的销售主力,同比实现增长4.4%至73.3万辆,在东风日产的整体销量占比超过五成、逼近六成。SUV已成为东风日产第二个主要增量来源,共销售新车50.7万辆,同比增幅达22%,在东风日产的整体销量占比为40.5%。

就具体车型来看,2017年,新天籁、骐达等东风日产主力车型依然保持较快增长,其中新天籁销量为11.4万辆,同比增长26.1%。而经历了改款的轩逸则表现突出,同比增长10.3%至40.6万辆,在东风日产轿车板块中占55%的份额。

不过,也有业内人士认为,改款轩逸的风格更加运动化,抢占了蓝鸟车型的部分销量。数据显示,2017年东风日产蓝鸟车型累计销量为6.5万辆,同比下滑17.5%。此外,东风日产其他轿车车型,如西玛、新骊威、新阳光等也日趋边缘化。

SUV方面,2017年,东风日产最畅销车型——奇骏销量达18.5万辆,月平均销量保持在1.5万辆左右,但增长已显乏力,全年增幅仅为2.5%。相比之下,中大型SUV新楼兰却表现抢眼,销量增幅达到22.1%,成为拉动东风日产SUV板块大幅增长的主力车型。

长安福特:受SUV板块拖累明显

长安福特在2016年创出95万辆销量的历史新高后,2017年销量同比下滑12.3%至82万辆,又回到了2015年的水平线上。

从具体车型来看,SUV车型表现不佳,拖累了长安福特2017年的整体业绩。

乘联会数据显示,2017年,长安福特旗下SUV销量同比下降21.8%至22万辆,锐界、翼搏、翼虎3款车型均下跌;其中,锐界同比下滑13.5%至10.7万辆,翼虎同比降低29.8%至8.1万辆,小型SUV翼搏全年销量3.2万辆,月均不足3000辆。

长安福特轿车板块同期虽也遭遇下滑,但跌幅比SUV略小,同比下滑9.4%至60万辆。其中主力车型福睿斯同比下滑1.7%至29.2万辆;B级车新蒙迪欧则保持7.8%的同比增长,共销售11.1万辆。

据了解,2018年,长安福特全新福克斯将上市。福克斯的上次换代还是在2015年,距今已有3年之久,所以业内预计长安福特的新产品投入或许能吸引一些新消费者。但在SUV车型上,锐界的改款车型尚无具体上市日期。

一汽丰田:轿车板块仍是主力

2017年,一汽丰田保持稳定增长态势。乘联会数据显示,其全年销量达68.9万辆,同比增长7.3%。一汽丰田的销量情况与东风日产类似,轿车仍是销量主力,SUV则是重要增量。

数据显示,2017年,一汽丰田SUV板块共销售18.3万辆新车,同比增长18.4%;轿车销量达到50.7万辆,同比增幅为3.7%,SUV与轿车的销量比例约为3:7。

就具体车型来看,2017年,一汽丰田主力产品卡罗拉在轿车市场排名第四,销量同比增长8.5%至33.3万辆,排名前三的新朗逸、全新英朗以及轩逸年销量均在40万辆左右,卡罗拉与之差距不算太大。不过排名第五的速腾与卡罗拉的差距只有1000多辆,排名第六的捷达也已达到32.6万辆水平,卡罗拉要想在2018年“保四争三”,则必须拿出具有“杀手锏”的技术或营销举措。

SUV板块,一汽丰田的车型较少,其中荣放同比增长9.3%至12.7万辆,但在SUV市场的表现并不亮眼,排名第二十位。相比之下,中大型SUV普拉多反而增长强势,同比增长49.1%至5.5万辆。

据悉,进入2018年,丰田TNGA平台打造的车型将陆续推出,一汽丰田也将分得一款基于此平台的高端小型SUV,业内预计该产品将为一汽丰田带来新的销量增长。

自主第一阵营上演“三国演义”:吉利借SUV成为新霸主

每经记者 骆一帆 每经编辑 杨 军

迈过2800万辆大关后,2017年中国汽车市场进入微增长。受整体增速放缓影响,自主品牌也不再如此前那般增势强劲。

中国汽车工业协会的数据显示,2017年,自主品牌销量为1084.7万辆,同比增长3%,在乘用车市场中的份额增至43.9%,提高了0.7个百分点。

其中,在第一阵营中,长安汽车、长城汽车均出现不同程度下滑,吉利汽车表现抢眼,成为自主车企的新领头羊。

SUV销量暴涨助吉利登顶

全国乘用车市场信息联席会(以下简称乘联会)数据显示,2017年,吉利汽车累计销售124.8万辆(含领克品牌),同比增长60%,在乘用车中的市场份额达到5.15%,同比提高1.85个百分点,完成全年110万辆的销量目标。

从车型来看,SUV全面发力是吉利销量增长的主因。2017年,吉利旗下SUV销量达63.3万辆,同比增长168.8%,在其总销量中的占比由2016年的30%增至50.72%,提高了约20个百分点,已然成为吉利最为重要的细分市场。

其中,吉利3.0时代车型已成为主力。2017年,博越销量达28.69万辆,同比增160.3%,在SUV销量排行榜上位列第五;帝豪GS累计销售15.06万辆,同比增长148.8%;远景SUV销量为12.7万辆,同比增长156.9%。其三大SUV车型累计销售56.45万辆,拿下SUV市场5.47%的份额,同比提高3.05个百分点。

与其他自主品牌不同,2017年,吉利在SUV板块大涨的同时,轿车板块同样取得了61.5万辆同比增长12.7%的成绩。其中A级轿车是吉利轿车板块的销售主力。数据显示,帝豪EC7销售26.44万辆,同比增长9.7%,在轿车销量排行榜中位列第九,是该榜中唯一的自主品牌车型;帝豪GL车型销量为12.4万辆,同比增长313.2%;远景车型销售14.5万辆,同比增长5.3%。其三大A级轿车累计实现销量53.34万辆,拿下轿车市场4.5%的市场份额,同比增长1.28个百分点。

值得注意的是,2017年,吉利B级车型博瑞仅售4.28万辆,同比下滑34%,是吉利旗下为数不多的表现不尽人意的产品,这意味着吉利汽车品牌向上之路也并非一帆风顺。

轿车乏力令长安长城业绩下滑

相比吉利的逆势大涨,长安、长城尽管仍位列自主车企销量前三,但其2017年的业绩已出现下滑。

2017年,长安汽车销售106.27万辆(不含微客),同比下滑7.58%,在乘用车市场中的份额为4.39%,下滑0.46个百分点,在自主品牌销量排行中位列第二。

就具体车型来看,轿车大幅下滑对长安整体销量影响较大。乘联会数据显示,2017年长安旗下轿车板块销量仅为18.93万辆,同比下滑42.9%;其中主力车型逸动销售9.26万辆,同比下滑40.8%,在轿车市场中的占比为0.78%,下滑0.51个百分点。

在SUV市场,CS75仍是长安的销量担当,2017年销售24万辆,同比增长14.7%,在SUV市场的占比为2.33%,与上年持平。对此,业内有分析认为,2018年,CS75将迎来中期改款,产能爬坡后,销量有望进一步提升。

值得注意的是,2017年7月上市的CS55,作为长安另一款销量担当车型,上市5个月的月均销量为1.6万辆,2018年也有望为长安做出更多贡献。

针对轿车销量下滑,2018年,长安将会把60%的资源向此细分市场倾斜,推出新逸动、新悦翔V3、新悦翔V7等新车型,期待重新补齐短板。

与长安相比,一向重点发展SUV的长城汽车,轿车板块表现更乏力。2017年,长城累计销售95.03万辆(含WEY品牌),同比下滑1.92%,其中轿车仅售出1.2万辆,同比下滑61%。

SUV方面,尽管2017年哈弗H6仍是长城主销车型,销售50.64万辆,但出现12.8%的同比下滑,在SUV市场中的份额也下滑了1.47个百分点。此外,哈弗H2车型同期销售21.51万辆,同比增长9.2%,成为长城为数不多的亮点。

2017年长城汽车最大的亮点是WEY品牌旗下VV7和VV5上市后反响较好。2018年,WEY将推出4款新车,冲击25万辆销量目标。有分析认为,WEY将成为长城汽车2018年的新增长点,这对过去依靠哈弗H6单兵作战的长城来说是一件好事。

自主第二阵营冷热不均:上汽广汽高速增长 奇瑞江淮急盼爆款车

每经记者 骆一帆 每经编辑 杨 军

2017年,自主品牌第二阵营几家欢喜几家愁。上汽乘用车、广汽乘用车旗下自主品牌销量快速增长,大有冲击第一阵营的势头。而同在安徽的奇瑞、江淮汽车则在苦求转型之路。

“2018年自主品牌竞争激烈程度将进一步加剧,部分品牌甚至面临被淘汰的危险。”吉利汽车集团副总裁、汽车销售公司总经理林杰曾向《每日经济新闻》记者表示,销量规模是车企如何避免被市场淘汰的一个重要指标,但比之更重要的是企业能否打造出符合市场需求的车型。

上汽、广汽自主业务高速上涨

在2017年自主品牌整体销量增速减缓的背景下,上汽乘用车、广汽乘用车凭借在SUV市场打造的爆款车型,依然实现了全年两位数的高增长。

全国乘用车市场信息联席会(以下简称乘联会)数据显示,2017年,上汽乘用车销量为52.2万辆,同比增长62.26%,在乘用车市场中占比2.16%,同比提高0.8个百分点。其中,SUV销售35.6万辆,同比增长152.6%,在SUV市场中的份额达3.45%,同比提高1.9个百分点,在上汽乘用车整体销量中的占比也提升了24.4个百分点,至68.2%。

就具体车型来看,荣威RX5为上汽乘用车立下汗马功劳,累计销量达23.76万辆,同比增163.9%,在SUV细分市场拿下2.3%的市场份额,同比提高1.31个百分点。

广汽乘用车在2017年同样创下销量新高,全年累计销售50.86万辆,同比增长37.16%,乘用车市场份额扩大至2.1%,同比提高0.53个百分点。

广汽乘用车销量增长同样受爆款SUV车型拉动。2017年,其SUV车型销售46.92万辆,同比增长36.6%,在SUV市场中的份额达4.55%,同比提高0.78个百分点,在其整体销量中的占比提升至92.26%。

具体车型来看,传祺GS4是广汽乘用车的销量担当。2017年,传祺GS4 销售33.73万辆,同比增长3.2%,在SUV细分市场占3.27%的份额。此外,新车型传祺GS8全年销量达10.22万辆,为广汽乘用车在SUV细分市场贡献了1%的市场份额增长。

奇瑞、江淮缺乏爆款车

而同处自主品牌第二阵营的奇瑞汽车与江淮汽车,2017年则遇到不小的市场压力。

乘联会数据显示,2017年,奇瑞汽车销量为55.21万辆(不含微客),同比下滑6.47%,在乘用车中的市场份额为2.28%,同比下滑了0.21个百分点。

奇瑞汽车尽管下辖奇瑞、凯翼、开瑞三大品牌,拥有庞大产品阵容,但大而不强成为制约其销量增长的主要原因。数据显示,2017年,奇瑞仅艾瑞泽5一款车型年销量突破10万辆。

在轿车市场主打艾瑞泽系列,SUV市场主打瑞虎系列,已成为奇瑞未来的产品战略,但两个系列车型2017年的市场表现均欠佳。

乘联会数据显示,2017年,艾瑞泽5与艾瑞泽7累计销售14.05万辆,同比下滑3.83%,在轿车中的市场份额为1.18%,与2016年基本持平;SUV方面,瑞虎SUV系列产品同期销售17.41万辆,同比下滑16.18%,市场份额丢掉了0.59个百分点至1.69%,成为奇瑞销量下滑的最主要因素。

2017年,奇瑞汽车大动作不断,“瘦身”成为其发展的主旋律。有业内分析认为,未来,奇瑞仍需坚持做精做强,打造爆款车型,才有望改善目前的困境。

与奇瑞相比,江淮的销售压力更大。2017年,江淮累计销量达22.26万辆,同比下滑近40%,在乘用车中的市场份额下滑0.63个百分点至0.92%。不过,江淮的轿车与MPV板块,实现了一定程度上涨,但由于在江淮业务中占比较小,对整体销量拉动不明显。

乘联会数据显示,2017年,江淮SUV车型销售12万辆,同比下滑56%,在SUV市场中的份额为1.16%,下降1.84个百分点。

事实上,江淮此前也有爆款车型。江淮S3月销量一度超2.5万辆。然而在2017年,江淮S3全年仅销售5.44万辆,同比下滑72.5%,市场份额同比减少1.65个百分点,跌至0.53%。

在2017年的自主品牌阵营中,以上汽大通为代表的“后来者”,由于销量增长明显引起业内广泛关注。

乘联会数据显示,2017年,上汽大通销售3.2万辆,同比增长72.04%,跑赢自主品牌整体增速69.04个百分点。

作为“商转乘”代表企业之一,上汽大通在2017年加大乘用车板块投入,在MPV市场整体下滑18.6%的情况下,G10完成销售2.7万辆,同比增长45.6%,成为市场上数不多的销量增长车型。

SUV方面,2017年8月才上市的D90,2017年销售5005辆,尽管体量不大,但对上汽大通来说,仍带来了不小的增量。

新能源汽车销量迈过70万关口 比亚迪遇北汽新能源最强挑战

每经记者 梁薇 每经编辑 杨军

2017年,国内新能源汽车销量接近80万辆(不含专用车以及商用车)。全国乘用车市场信息联席会(以下简称乘联会)统计数据显示,2017年,新能源狭义乘用车销量为55.79万辆,较上年的29万辆增长了92.3%。其中,比亚迪、北汽新能源以及上汽乘用车是销量前三车企。比亚迪和北汽新能源年度销量均突破10万辆,两者的销量差已经缩小至1万辆以内。上汽乘用车与前两名相比销量差距较大,但凭借新车拉动,增速达到121%。

《每日经济新闻》记者查阅三家车企的具体车型销量发现,2017年,北汽新能源主打纯电动车型,主要依靠“国民车”EC180拉动销量,而比亚迪和上汽乘用车的增长则来自于插电式混动车型(以下简称插混车型)。

比亚迪:六成销量来自插混

乘联会数据显示,2017年,比亚迪旗下新能源乘用车销量为11.36万辆,同比增长10.9%,在国内新能源乘用车企业中仍排名第一。就具体销量来看,其插混车型更受市场欢迎。数据显示,2017年,比亚迪e6、e5、秦EV、腾势、宋EV 等5款纯电动车型的销量共计4.74万辆,在比亚迪新能源车总销量中占比为41.7%;宋DM、秦PHEV、唐PHEV等3款插混车型的销量为6.62万辆,占比达58.3%。

以比亚迪秦车型为例,2017年,该款车型的插混版本共销售2.07万辆,约占比亚迪插混车型销量的三分之一,其纯电动版本销售4886辆。紧凑型SUV宋的插混版本自2017年4月上市以来,累计销量达3.09万辆,是比亚迪目前最畅销的插混车型,其纯电动版本销量仅为4013辆。

在1月20日开幕的2018中国电动车百人会论坛上,比亚迪董事长王传福公开呼吁,希望政府对插混车型给予更多政策优惠,例如提高补贴,或给予不限行、不限购等支持。王传福认为,在私家车新能源化过程中,插电式混合动力才是主流。

不过,有业内观点认为,现阶段政策对插电式混动车型突然放开限制的可能性较小,特别是在北京市场,依然仅对纯电动车给予补贴。

事实上,王传福的建议没有在业内引起共鸣。在上述会议上,中国工程院院士杨裕生就认为,插电式混动车并不是真正的电动汽车。他指出,在一些城市出现了插混车主将电池拆掉甚至出售的情况,但这些车主还能获得新能源汽车补贴和稀缺的车牌。

不管政策是否会调整,比亚迪的销量构成表明,其插混车型对消费者更具吸引力。2018年,比亚迪秦和唐将迎来换代,两款车有可能为其带来新增量。

北汽新能源:低价EC系列贡献七成销量

2017年,北汽新能源虽未实现年初设立的17万辆销量目标,但产销首次突破10万辆,实现了较快增长。根据乘联会统计口径,2017年,北汽新能源销量同比增长125.2%至10.45万辆;其中,EC系列销量达7.8万辆,占比74.6%。

据了解,目前,北汽新能源已有EC、EV、EU、EX、EH等五个产品序列,此外还有高端品牌ARCFOX。其中,EC系列售价最低,目前共有两款车型在售。“国民车”EC180于2017年1月18日上市,补贴后售价为4.98万~5.58万元;EC200同年8月上市,补贴后售价为5.68万~6.28万元。

值得注意的是,北汽新能源其他部分车型销量出现下滑。乘联会数据显示,2017年,其基于绅宝D50打造的EU系列销售1.3万辆,较2016年下滑29.8%;EV系列同期售出5415辆,同比跌幅达71.2%。

上汽乘用车:新车效应明显

2017年,上汽乘用车旗下新能源车销量为4.42万辆,与比亚迪、北汽新能源相比还有较大差距。不过较2016年的2万辆,上汽乘用车的新能源汽车销量也实现了同比121%的高增长。其中,基于荣威RX5打造的新能源车型是增长主力。

荣威RX5传统燃油版本凭借互联网汽车的“噱头”一炮而红。2016年底,上汽乘用车推出了荣威RX5的插混版本,该款车型2017年的销量为1.95万辆。2017年6月,荣威RX5纯电动版车型上市,全年累计销量为1.04万辆。两款车总计销售2.99万辆,在上汽乘用车新能源整体销量中占比达67.6%。

除上述两款车型,2017年4月在上海车展上市的插电式混动车型荣威ei6,2017年销量为8925辆,是上汽乘用车旗下第三款畅销的新能源车型。但上汽乘用车较早推出的新能源车型,销量正在逐步萎缩。例如荣威950插混版2017年销量同比下滑13.8%至2910辆,荣威550插混版同期销量为2455辆,同比下滑83.8%。

由此看来,2017年,上汽乘用车新能源板块的增长主要由新车,特别是插混版新车驱动。2018年,上汽名爵品牌将推出3款新能源车型,其中2款为插混车型,1款为纯电动车型。三款车将为上汽新能源业务带来怎样的提升,业内在期待它们的表现。