6个金股组合收益率超20% 多家券商看好“跨年行情”

2024年最后一期券商金股组合出炉,白酒股难觅踪迹

每经记者 王海慜 每经编辑 彭水萍

近日,各券商12月金股组合相继出炉。这也是券商2024年最后一期金股组合。

11月A股市场,微盘股指数逆势创出新高,主题投资依然活跃。从各券商发布的12月金股来看,券商对价值板块的推荐出现分化,相对白酒股的遇冷,其他行业龙头仍然得到了关注,例如不少于4家券商共同推荐了美的集团。

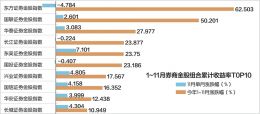

《每日经济新闻》记者注意到,尽管11月A股市场较为震荡,不过券商金股组合的表现整体好于10月,多达25家券商的11月金股组合单月实现上涨,近40个券商金股组合11月平均涨幅为1.5%,好于10月的0.11%。另外,1~11月,A500指数累计上涨13.26%,同期跑赢A500指数的券商金股组合达到8个,比1~10月增加2个。

市场不乏投资机会

从上述12月金股来看,除了近期热度较高的AI等各类主题方向外,价值股也得到了较多推荐。

据统计,12月,不少于两家券商推荐的金股包括宁德时代、美的集团、腾讯控股、中国海油、常熟银行、中国国航、恒玄科技、人福医药等。其中,美的集团至少有4家券商共同推荐。

值得一提的是,往年各券商金股组合中的常客白酒股如今已经难觅踪迹。

11月A股市场维持震荡,微盘股指数逆势创出新高,主题投资如并购重组、AI概念等持续活跃。

12月A股是否会出现“跨年行情”是目前不少券商关注的焦点。最近,多家券商的策略团队明确看好2024年底出现“跨年行情”。与此同时,多家券商对2025年A股市场也有较为乐观的展望。

中信建投证券策略研究首席分析师陈果日前指出,流动性宽松是市场共识,政策支持下A股市场生态环境改善,为A股带来新的机遇。短期首先看好岁末年初的“跨年行情”,倾向超配这几大线索,资产重估、金融地产和化债受益类;新质生产力弹性资产,受益财政的“两重”“两新”类;服务消费与潜在受益供给侧改革深化主题的方向等。

陈果表示,这轮牛市将反映全球资金对中国经济前景与中国资产的信心重估。继续中期看好中国股市“信心重估牛”,随着政策逐步加码展开与见效,2025年牛市有望从“流动性牛”逐步迈向“基本面牛”,虽然过程中难免出现震荡分化,但市场将不会缺乏投资机会。财政有望进一步发力,除了化债以外,中央赤字率提升、房地产收储、“两重两新”、民生福利等都有望成为财政发力的重点方向。国内金融周期、信用周期有望迎来拐点,开启上行周期。产能周期也将在2025年见底。2025年A股盈利将开启上行周期。

跨年行情仍可期待

随着9月下旬以来行情发生反转,券商金股组合的表现也在短期内大有改观,一改之前多数组合亏损的局面。

据Wind统计,截至10月31日收盘,2024年以来,累计收益率为正的券商金股组合数量为23个,占比57.5%。其中,有5个券商金股组合累计收益率超过20%,表现最好的东方证券金股组合年内收益率达到70.67%。

经历10月震荡后,11月A股市场高位盘整,但成交量依然保持活跃。

据Wind统计,整体来看,11月单月39个券商金股组合中,实施正收益的有25个,环比增加8个,占比64%。

截至11月29日收盘,2024年以来,累计收益率为正的券商金股组合数量为28个,占比71.8%,环比大幅增长14个百分点。其中,有6个券商金股组合累计收益率超过20%,分别为东方证券、国联证券、华泰证券、长江证券、东吴证券、国投证券金股组合,表现最好的东方证券金股组合年内收益率达到62.5%。

值得一提的是,截至11月末,年内跑赢大盘的券商金股组合数量出现进一步增长。

截至11月末,2024年以来,上证指数累计上涨11.82%,同期跑赢大盘的券商金股组合只有9个,占比23%;2024年以来,A500指数累计上涨13.26%,同期跑赢A500指数的券商金股组合达到8个,占比20.5%,环比增加2个。

展望年末市场,西部证券策略团队日前指出,市场轮动快,不改牛市方向,跨年行情仍可期待。短期指数下行有底,核心在于上行的节奏,按照日历效应12月中旬中央经济工作会议前情绪面一般适度保守,大盘稳健震荡运行,会议落地前后创业板有可能出现V型反转。政策空间打开后,盈亏比依然具有性价比,大势方面仍然具备缓慢震荡上行的一致预期。另外,从历史经验来说,估值切换行情中12月价值与消费(如家电、社服、食品饮料)胜率更高,12月可能会有权重搭台、题材唱戏的机会,看好大盘、价值、稳健资产补涨机会,以及岁末年初有产业趋势催化的成长主题。