15家村镇银行样本:不良率远低于同行 经营性现金流却“贫血”

每经记者 冷辉 每经实习编辑 陈适

村镇银行作为国内普惠金融的一环,近年来在立足县域经济基础上,对中西部、老少边穷等地区的金融服务事业、支农支小等发挥了巨大作用。然而,村镇银行的发展也面临着一些现实的问题。《每日经济新闻》记者在实地探访了位于河南、河北的15家村镇银行之后,发现这些村镇银行虽然不良贷款余额、不良率远低于同行,但盈利状况却不容乐观,经营性现金流也面临不断“贫血”的情况。

这15家村镇银行原属于澳洲联邦银行旗下,在2017年下半年,澳洲联邦银行将其全部持股以股权认购增发股份的形式全部转让给了齐鲁银行(832666,OC)。总体来看,它们的资产质量相对于同期商业银行的总体不良率要更低,这一点在记者走访过程也得到了证实,其风险管理和风险控制相对更加稳健;在同其中一家村镇银行所在地的监管部门人士交谈中,也得到了相关的说法。

但另一方面,记者在实地探访中发现,由于开业时间短,业务范围和地域限制,自身经营管理理念约束,当地人对它们的印象不足够深刻,暂未获得更大范围内的足够认可等诸多原因,这15家村镇银行业务开展并未能更大地铺开。它们的盈利状况也并不良好,营业收入和净利润情况不甚乐观,经营活动产生的现金流在2016年也变为负数。

风控严谨贷款大多需抵押

担保贷款利率相对于抵押贷款更高,多出3厘左右;个人信用贷款一般10万元,每个月还款一次,但因风险大基本不做

在记者实地探访过程中,多位信贷人员提到,所在的村镇银行个人信用贷款相对较少,并且一般只有熟悉(贷款对象)之后才能做,主要是做对公贷款,担保贷款、抵押贷款、质押贷款之类,即一般都要求有抵押、担保。

同样,利率方面也能体现出明显偏向。河南西部一家村镇银行人员介绍,担保贷款利率相对于抵押贷款更高,多出3厘左右;总体贷款利率一般在7厘~1分3厘5(月利率0.7%~1.35%),金额一般3万元起贷最高到400万元;个人信用贷款一般10万元,但因风险大基本不做。记者多方走访之后粗略总结,15家村镇银行的单笔贷款额度多在三五万元到五百万元,年化利率多在7%~15%。

记者以有贷款需求为由,在多次探访中了解到,村镇银行贷审批效率虽然相对较快,但要求并不低。多位村镇银行业务人员介绍,目前更倾向于做经营性贷款,甚至是基本都只做经营性贷款。本地人如果申请他们的贷款,一般需要当地相关营业执照,且营业期限最低满一年(有的村镇银行甚至要求满二年),需要个人及业务经营流水证明等核心资料,其他一些如银行户头、保证人担保证明等程序性资料也是有一定必要的,此外还要进行实地尽调及内部审批等。

在具体操作上,村镇银行会针对不同类型的客户提供不同的贷款方式。如提供抵押物的抵押贷款,期限长利率低,但第一年需要交抵押费、保险费、房产评估费等费用,合计也有几千块钱,但可以一年甚至两年还一次款。担保贷款,需找有车、或有房、或有营业执照的第三方进行担保,三个月还一次款。纯信用即直接用营业执照贷款,每个月还款一次。贷款额度20万元以上走抵押比较合适,10万元到20万元走担保,10万元以下信用贷款。

此外,也会限制额度或提供优惠。例如贷款额度超过50万元或100万元,利息可能会稍微低一点。对做养殖种植的农户有利率优惠,但额度比较低,10万元以内。例如养猪可能出现大面积死亡的风险,所以有优惠,同时额度不大出问题也不会有大损失。

当记者表示自己并非本地人时,对方提到,凭身份证号即可区分本外地户籍,而如果是外地人申请贷款,则需要有本地自住房,在当地开展有实际业务,有必要的资金流水证明,厂房或办公地点要进行实地查看等。其他的村镇银行情况也基本与此类似。期间,有一位业务人员主动打算到记者所提到的业务办公地点尽调,当听到推辞时可能是觉得贷款项目不够靠谱,语气中的热情相对淡了些许。

部分村镇银行不良率为零

这15家曾经属于外资澳洲联邦银行旗下的村镇银行,其制度约束、流程审核十分严格,在不良率远低于同行的同时,也被评价为“不太接地气”

一家地处河南的村镇银行所在地银监局办事处监管人员也对记者提到,相比当地其他银行网点机构,村镇银行贷款审核要求高。一个贷款项目可能在其他银行能通过,在村镇银行就贷不到款。从不良贷款方面来看,村镇银行的总体情况好于当地农信社或农商行。因为它们制度约束、流程审核更严格,对于一些贷款业务项目,它们自己出于风控考虑可能就会主动否掉。

从现场了解到,15家村镇银行的办公地点多为租用,基本上没有什么大型固定资产。在与河北一家村镇银行的行领导交谈中,对方提到自家贷款主要是抵押贷款,抵押率在70%左右,风险控制要求较高,基本只做经营性贷款,不做消费贷款。在评价客户还款能力时从行业发展、客户经营情况、流水等来展开。

该人士同时表示,目前不良率非常低,有的其他村镇银行甚至没有不良,更没有逾期。也非常配合监管部门监管,与当地人民银行分支、银监局分支交流较多,每个月上报各项数据,经常参加监管部门会议。

河北一位人民银行支行人员评价这些村镇银行称,似乎有些不太接地气,很多业务没有完全开展。监管并无对外资(当时这些银行尚属外资的澳洲联邦银行)有特殊规定,它们几乎无违规,自身要求比中资行还高,开展业务和制度管理更严格,对风险的把控普遍高于中资银行。

从公开信息所涉诉讼情况来看,这些村镇银行有一些借款纠纷,主要是贷款客户借款逾期未还,但诉讼数量及单个纠纷所涉金额规模并不大。风控管理良好不单体现在实地探访中,更体现在财报数据里:严格贷款项目审核、好的风险管理,带来的直接结果就是不良率较低。

截至2017年6月30日,上述15家村镇银行的整体不良贷款率为1.40%,甚至永城村镇银行、栾城村镇银行的不良贷款率为0%,这低于银监会公布的2017年前三季度均为1.74%的商业银行整体水平,更远低于农村商业银行2017年二季度的2.81%。

盈利状况堪忧现金流“贫血”

市场“存在感”不足是这些村镇银行的痛处,一位出租车司机直言:不清楚它们是干吗的,谁知道是什么银行呢,万一哪天跑了怎么办?

另一方面,15家村镇银行的逾期贷款从2015年末的5001万元增长到了2016年末的5207万元,91天及以上的逾期贷款同期从1258万元增长到2112万元,显示其增长更快于总体的逾期贷款增速。同期贷款余额则从12.2亿元增加至13.52亿元,同比增长10.84%。

总体各项规模较少主要是由于村镇银行体量较小的基数决定的,记者现场走访结合信息披露了解到,15家村镇银行成立时间在2011年至2014年间,开业时间有限,长则七八年短则三四年,未来其不良余额可能还存在一个逐渐暴露的过程。

而正是由于开业时间短,贷款规模较小,固定成本支出较高,市场尚处于成立初期的培育阶段,营业费用较高其中人员工资占比较大,息差产生的利润不能覆盖营业费用等多重因素,导致上述大多数村镇银行一直处于亏损状态。

存贷款规模方面,有一个鲜明直观的对比:实地探访过程中,记者在渑池村镇银行营业网点所在街头十字路口看到,一个治安岗亭上的LED灯滚动播放着“热烈祝贺全市(三门峡市)农信社存款突破300亿元,渑池农商银行存款突破50亿元……”的字样,而渑池村镇银行2016年末的存款余额仅为6860万元。

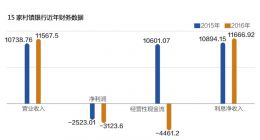

具体而言,15家村镇银行2016年营业收入为1.16亿元,较2015年的1.07亿元增长7.7%;2016年净亏损3123.6万元,较2015年的2523万元净亏损同比扩大23.8%;盈利的村镇银行家数从2015年的3家减少为2016年的2家。经营性现金流净额也从2015年的1.06亿元转负变为2016年的-4461万元。

不过2016年净利润同比增长(扭亏、净亏损减少)的村镇银行,15家中有10家占2/3。相关审核意见中也显示,2017年1~6月,15家村镇银行合计利润为-988万元,与村镇银行2017年度财务预算基本相符。预计2017年各村镇银行的盈利状况相比2016年将得到进一步改善。得益于贷款的持续增长和营业费用的有效控制,2017年上半年已有4家村镇银行陆续实现了盈利,另有5家村镇银行的经营情况有明显好转。

记者在实地探访中也注意到,15家村镇银行的营业网点来办理业务的客户并不多,网点布局、客户熟悉程度等方面在各县域也面临着较大的竞争压力。在记者与当地人的交谈中发现其社会认知度、认可度不足,例如一位出租车司机直言:不清楚它们是干吗的,谁知道是什么银行呢,万一哪天跑了怎么办?

河南银监局人士也表示,位于省内的几家村镇银行,存在一定的经营体制机制不够灵活、市场影响力弱小等问题。