“并购六条”后,准IPO企业成香饽饽

29家上市公司拟收购准IPO企业,标的平均增值超114%

每经记者 张宛 每经编辑 吴永久

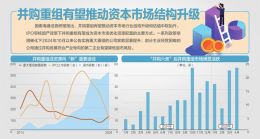

自2023年8月27日IPO重大政策施行以来,A股IPO节奏明显放缓。2023年有超300只新股上市,2024年仅为100只。而2025年以来新股上市节奏依然保持低速运行,截至6月20日,仅有50只新股上市。在严监管背景下,不少准IPO企业(含终止或撤回IPO申请以及终止上市辅导备案等情况)开始寻求曲线上市——通过上市公司并购,实现资本化。

尤其自2024年9月“并购六条”发布以来,A股并购重组热度持续火爆。据公开资料不完全统计,自去年“并购六条”实施以来发布的并购重组相关公告中,有29家公司的拟收购标的来自准IPO企业。《每日经济新闻》记者进一步筛选,剔除掉后续又宣布终止收购的公司后,目前有25家上市公司收购准IPO企业的事项仍在推进或者已宣告完成。接下来,记者将对这25家上市公司的并购重组事项进行多维度剖析。

标的“硬科技”属性凸显

从行业分布来看,上述25家上市公司中,电子行业有6家,机械设备行业有5家,基础化工和计算机行业各有3家,这些板块热度较高,成为并购活跃主力。根据公司公告,这25家上市公司中,有12家公告表示收购事项预计构成重大资产重组,13家则表示预计不构成重大资产重组。

在支付方式上,“并购六条”提出鼓励上市公司综合运用股份、定向可转债、现金等支付工具实施并购重组,增加交易弹性。上述25家公司充分响应政策要求,灵活使用多种支付方式开展并购。

其中,兆易创新、温氏股份、隆扬电子等12家公司为现金支付。在已公布拟收购金额的公司中,温氏股份收购金额最高,达16.1亿元。中核科技和石基信息两家公司则是通过发行股份购买资产,中核科技同时包含募集配套资金。

佛塑科技、南京公用、友阿股份等9家公司则是上述两种方式结合,拟通过发行股份及支付现金并募集配套资金的方式实施收购。其中,佛塑科技拟收购金力股份100%股权,双方协商交易作价50.8亿元,4亿元以现金对价的方式支付,46.8亿元以发行股份的方式支付。根据公司公告,该事项将构成重大资产重组。

通过梳理上述25家公司拟收购标的曾申报IPO的所属板块,《每日经济新闻》记者发现,这些标的公司多集中于“双创”板块,具备技术璧垒或细分领域优势,科技属性突出。其中有10家标的公司曾冲刺创业板IPO,有8家标的公司曾冲刺科创板IPO。

例如友阿股份拟收购的深圳尚阳通,其专注于高性能半导体功率器件研发、设计和销售,是国家级高新技术企业和国家专精特新小巨人企业。奥浦迈拟收购的澎立生物,则是国内最早聚焦于创新药研发临床前药效学研究评价的CRO(合同研究组织)公司之一,被评为国家级专精特新小巨人、上海市科技小巨人、国家高新技术企业。这些案例生动展现了在并购政策的持续推进和引导下,“硬科技”正成为并购重组的重要主题。

东吴证券研报指出,围绕新质生产力,各行业在积极进行科技生态链条的进一步拓展。2024年以来完成的重大重组事件中,有50%分布于TMT(科技、媒体和通信)行业和高端装备制造行业,说明“硬科技”企业积极响应政策进行横向扩张和纵向整合,未来有望进一步提升我国科技企业的产品竞争力,扩大业务规模,提升市场占有率,加强先进科技壁垒的突破,在推动关键卡脖子技术的新质生产力方向上实现弯道超车。

同行业并购占比达84%

“并购六条”为上市公司运用并购重组培育新动能提供了政策支持,上述25家上市公司也充分发挥政策红利,结合自身发展需求,宣告了不同形式的并购重组事项。

《每日经济新闻》记者梳理发现,同行业或同产业链之间的并购重组是主流。上述25个案例中,有21家属于同行业之间的并购重组,占比高达84%,通过外延式并购实现业务扩张、资源整合和企业增长。这里面既包括业务互补型的横向并购,也包括产业链上下游整合的纵向并购等。 比如万盛股份收购熵能新材59.33%的股权,双方均属于新材料产业链的上游环节,产品均用于塑料改性、阻燃等高性能材料领域,且下游客户高度重叠,在客户渠道方面可实现互补和深度绑定。而温氏股份、至纯科技、奥浦迈等公司,则在“并购六条”等政策驱动下,通过整合同产业链上下游资产,进行纵向并购,补链强链,形成更完善的产品布局,提升投资价值。

当然,“并购六条”也明确提出支持运作规范的上市公司围绕产业转型升级、寻求第二增长曲线等需求开展符合商业逻辑的跨行业并购,加快向新质生产力转型步伐。上述25家公司中,金一文化、友阿股份、*ST威尔和南京公用4家公司实施了跨行业并购。

其中,金一文化于2024年11月13日发布了筹划收购北京开科唯识43.18%股权暨取得控制权的提示性公告。公开资料显示,金一文化主营业务为:黄金珠宝首饰的研发设计及销售。而开科唯识是专注于金融行业应用系统软件开发和服务的国家高新技术企业,主要为金融机构提供财富管理及金融市场、支付清算、智能数字化客户服务等领域的软件开发及技术服务、运维及咨询服务。这两家公司行业属性完全不同。

金一文化曾经是中国珠宝行业的佼佼者,但近几年的业绩表现不容乐观。从2018年开始,公司营收已经连续7年同比下降,营收规模从2018年的近150亿元,下降到2024年的不足4亿元。净利润水平也波动较大,2022~2024年净利润分别为-36.60亿、6.65亿和0.15亿元。本次并购,可以说是金一文化面临经营困境寻求业务战略转型的积极探索,意欲借助开科唯识在金融科技领域的持续深耕和丰富经验,实现从黄金珠宝行业向软件信息领域的战略转型。

金一文化为什么选择转型到软件信息这一赛道?记者以投资者身份致电金一文化就本次收购事项进行沟通。相关工作人员表示:“我们公司是海淀国企,软件和信息技术服务业是海淀的第一大产业,具备区域优势;开科唯识收购进来后,可以借助这方面的资源优势去发展。”针对记者提出“目前针对开科唯识的收购工作已经完成,公司后续会如何规划黄金和软件信息这两个业务方向?”的问题,该工作人员表示,2024年年报里面披露的,关于本年度的战略是双条线管理,开科唯识是一条线,黄金零售是一条线。至于后续是否会剥离黄金业务,完全转型到金融赛道,只能等公告。

另外3家上市公司的拟收购标的也属于新质生产力范畴,上市公司围绕科技创新和产业布局,向新质生产力方向整合升级已逐渐成为主流趋势。

标的平均增值超114%

在并购重组中,如何给标的企业估值和定价是重中之重,也是投资者非常关心的话题。根据上述25家公司发布的最新公告,目前有9家上市公司披露了本次交易标的的估值和增值率(溢价率)数据。

其中,兆易创新拟收购标的苏州赛芯估值8.31亿元,增值率最高,达到289.48%,郑煤机收购控股子公司恒达智控的增值率也高达225.91%,而博杰股份收购的广浩捷增值率最低,仅2.27%。9家公司收购标的增值率平均值约114.14%。

同时,《每日经济新闻》记者注意到,上述9家公司的收购事项中,目前有5家包含有拟收购标的业绩承诺条款。根据公告中披露的标的100%股权交易估价和业绩承诺期净利润平均值计算其市盈率(PE),奥浦迈拟收购的澎立生物PE超过22倍,兆易创新拟收购的苏州赛芯PE为11.87倍。5家公司PE平均值约15.89倍。

那么,并购市盈率和IPO发行市盈率之间是否存在估值差异呢?记者梳理了去年9月24日至2025年6月20日期间85只新股的发行市盈率,其平均值约20.24倍,高于上述5家并购标的的平均市盈率。其中科创板的13只新股平均发行市盈率最高,约36.68倍;而上述公司中并购市盈率最高的澎立生物,曾在2023年冲刺科创板IPO,但其并购估值水平(22.32倍)距离同板块新股发行市盈率水平,还是有一定差距。

民生证券投行事业部保荐代表人吴超告诉记者,“并购市盈率低于二级市场市盈率,是当下资本市场存在的现象。”至于为什么会产生这种估值差异,吴超表示,首先是一二级市场的流动性差异。其次,未上市公司因缺乏公开信息,公司质地不好判断。此外,已上市公司融资方式(非公开、可转债)增加、品牌价值(尤其是To C)提升,相对更值钱。