中国人保:聚焦大个险+数字化战略 确立“卓越保险战略”

每经记者 袁园 每经编辑 段炼

2020年之于保险业是特殊的一年。上半年新冠肺炎的肆虐,给保险业,尤其是寿险业的发展带来了挑战,同时也带来了机遇,线上化成为很多保险公司的首选;下半年银保监会又启动了车险综合改革,旨在“降价、增保”,推动行业规范发展。

作为“共和国长子”的中国人保集团,跟中国保险业的发展可谓息息相关,甚至可以说是从头参与并见证了中国保险业的发展。而中国人保在风风雨雨中也从单一的保险公司发展成为拥有财险、寿险、健康险、再保险、金融服务等多家子公司的保险集团,实现了全保险产业链和银行、信托等非保险金融领域战略布局,业务范围覆盖财产险、人身险、再保险、资产管理、不动产投资和另类投资、金融科技、年金和养老金、保险经纪等。

实施数字化战略 升级线上服务

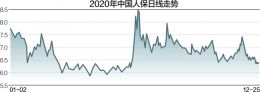

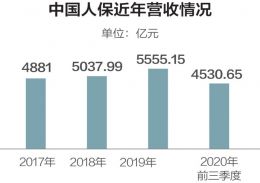

回归A股之后,中国人保的业绩也是一路飘红。2020年前三季度,中国人保共实现营业收入4530.65亿元,实现归母净利润187.36亿元。中国人保能实现这样的业绩,与中国人保积极实施线上化业务、推动代理人高质量发展等举措分不开。

财险行业是典型的寡头格局行业,行业进入门槛高。因此,中国的财险市场一直以“老三家”三分天下,“马太效应”显著。

作为财险行业的领头羊,中国人保的财险业务不仅发展稳定,而且还对中国人保集团的业绩影响较大。从财险承保表现上看,上半年人保财险实现保险业务收入2463.04亿元,同比增长4.4%,利润总额157.54亿元,同比增长3.6% ,剔除去年同期手续费税务政策变化的影响,净利润同比增长4.0%。

而从市场份额来看,2017年至2020年上半年,人保财险的市场份额处于稳中有升的局面,可以说是三分天下有其一。而与此同时,人保财险的综合成本率却一直较为稳定,控制在97%~99%。

中国人保表示,2020年上半年,面对新冠肺炎疫情带来的严峻考验和复杂多变的国内外环境,人保财险积极应对内外部环境带来的挑战,加快实施数字化战略,积极打造线上零接触服务模式,全面升级线上服务支撑能力,主动进行业务结构调整,全力化解和防范业务风险。人保财险总裁谢一群在接受采访时也表示,近年来,人保财险持续推进车险线上化,加快商业模式转型,上半年全国家自车客户线上化率达到77.8%。2020年加快推广“车险管家”,加快线上运营和线下服务融合,持续提升直销业务占比,为改革后业务发展、降本增效奠定了基础。

值得一提的是,在积极推动线上服务的同时,人保财险还在调整业务结构,大力发展非车险业务。2020年上半年,人保财险的非车险业务实现保费收入1146.20亿元,占全险种保费收入比重达46.7%,同比提升0.9个百分点。具体来看,意外伤害及健康险的保险业务收入为496.91亿元,同比增长21.4%,为财险中增速最高的险种。同时,农险、责任险分别实现收入256.95亿元、159.34亿元,同比增长16.6%、1.8%。

“拆分来看,车险保费收入仍保持较大占比,以驾安配打造汽车服务生态圈,助力保险科技持续赋能;非车险增速加快,意健险、责任险以及信用保证保险增长动能强劲,保费收入结构进一步优化。”华泰证券分析称,预计至2023年,人保财险将实现理想的4:6产险业务结构。公司经营效率优异,费用率优于同业,成本管控成效显著。

9月份,银保监会出台了《关于实施车险综合改革的指导意见》。随着车险综改进入深水区,其给行业带来的影响越来越明显。但是,大型险企综合成本率显著优于小型险企,中国人保在这方面的优势依旧较为明显。国盛证券分析称,人保财险主要有四大核心优势:规模雄踞亚洲首位,国内市占率大于行业二、三位之和且保费增速稳定维持在两位数;ROE长期基本保持15%以上,盈利能力行业领先;险种结构持续优化,非车占比领先其他行业龙头,享有更快的保费增速以及风险的分散;完善的服务网点布局形成了公司在财险领域的长期壁垒。

寿险聚焦大个险业务 推动价值发展

近两年,中国人保另一个最为明显的发展特征就是寿险业务。作为财险起家的保险集团,中国人保在寿险方面起步较晚,并不像财险一样是行业的领头羊,但是在确定了重点发展寿险业之后,中国人保在寿险业务方面也下足了功夫。

2020年上半年,人保寿险紧抓线上线下融合发展机遇,在加大期交保障型业务发展力度、压缩趸交业务规模的情况下,实现原保险保费收入672.34亿元,同比下降5.1%。

从渠道保费来看,仅个人保险渠道实现15.6%的增长,银行和团体渠道分别下降21.8%和14.3%,这是因为人保寿险持续压缩银行保险渠道的中短存续期等低价值趸交业务规模,优化业务结构所致。同时,公司推进的“大个险”战略起到很大作用。

2019年11月人保寿险完成队伍清分,重新定位“大个险”由个险渠道和服务营销渠道构成,互动直销队伍并入个险渠道,银保保险规划师队伍并入服务营销渠道。随着销售队伍建设和基础建设的不断加强,个险代理人队伍质态持续改善,个人业务销售能力提升,上半年月均有效人力124872人,同比增长32.8% ,个人保险渠道原保险保费收入为357.17亿元,同比增长15.6%。

据统计,上半年人保寿险的渠道人力目前已突破51万,规模增速很快,这与公司实施的专业化管理体系“磐石计划”密不可分。“队伍新增的人力不仅要快,还要留得住,而且能赚到钱,这样队伍才能迅速地壮大起来。”人保寿险副董事长、总裁傅安平说。谈到如何平衡人力规模与价值增长,傅安平表示:“上半年寿险发展侧重规模,特别是‘开门红’,下半年公司主要聚焦价值期交业务和真实有效的人力队伍建设。”

国盛证券分析称,中国人保整体寿险及健康险板块将有望逐步对标优质上市同业,成为未来阶段集团估值的提振因素。

(本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。)