上半年房企融资上演“过山车” 偿债压力之下成本持续走高

每经记者 吴若凡 每经编辑 魏文艺

在行业集中度不断加剧的背景下,房企纷纷开启规模化发展模式,而高周转则是对房企资金链的考验。

融资对于房企的重要性不言而寓。在刚刚过去的上半年,房企融资环境经历了一季度的相对宽松到二季度的逐步收紧的过程。对于数量众多的中小房而言,如何保卫“钱袋子”才是继续走下去的保证。进入下半年,再次传来地产融资收紧的消息。那么,在下半年面临偿债和冲刺年度业绩双重压力的房企,靠什么来保证资金链的稳固?

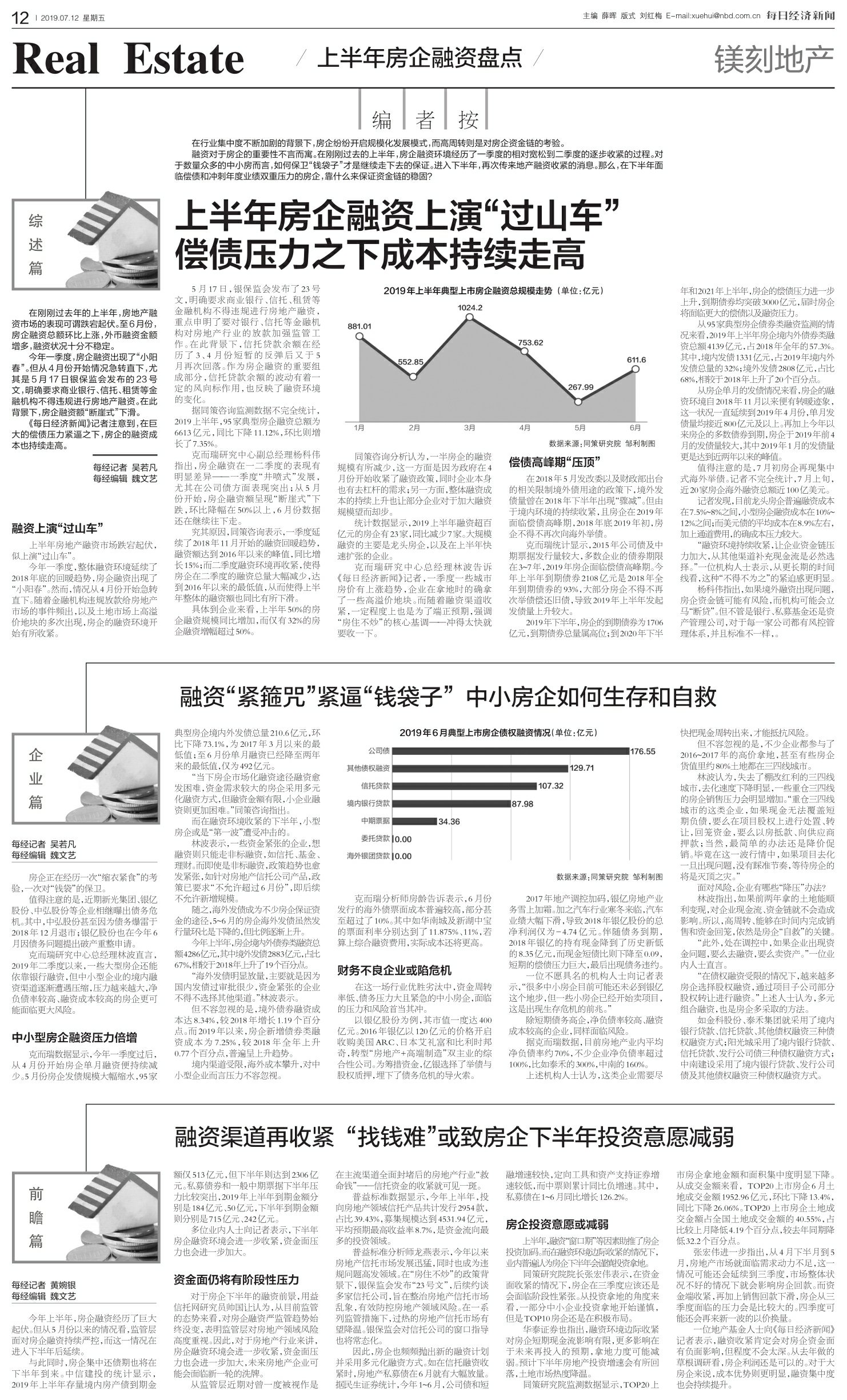

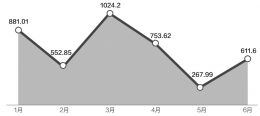

在刚刚过去年的上半年,房地产融资市场的表现可谓跌宕起伏。至6月份,房企融资总额环比上涨,外币融资金额增多,融资状况十分不稳定。

今年一季度,房企融资出现了“小阳春”。但从4月份开始情况急转直下,尤其是5月17日银保监会发布的23号文,明确要求商业银行、信托、租赁等金融机构不得违规进行房地产融资。在此背景下,房企融资额“断崖式”下滑。

《每日经济新闻》记者注意到,在巨大的偿债压力紧逼之下,房企的融资成本也持续走高。

融资上演“过山车”

上半年房地产融资市场跌宕起伏,似上演“过山车”。

今年一季度,整体融资环境延续了2018年底的回暖趋势,房企融资出现了“小阳春”。然而,情况从4月份开始急转直下。随着金融机构违规放款给房地产市场的事件频出,以及土地市场上高溢价地块的多次出现,房企的融资环境开始有所收紧。

5月17日,银保监会发布了23号文,明确要求商业银行、信托、租赁等金融机构不得违规进行房地产融资,重点申明了要对银行、信托等金融机构对房地产行业的放款加强监管工作。在此背景下,信托贷款余额在经历了3、4月份短暂的反弹后又于5月再次回落。作为房企融资的重要组成部分,信托贷款余额的波动有着一定的风向标作用,也反映了融资环境的变化。

据同策咨询监测数据不完全统计,2019上半年,95家典型房企融资总额为6613亿元,同比下降11.12%,环比则增长了7.35%。

克而瑞研究中心副总经理杨科伟指出,房企融资在一二季度的表现有明显差异——一季度“井喷式”发展,尤其在公司债方面表现突出;从5月份开始,房企融资额呈现“断崖式”下跌,环比降幅在50%以上,6月份数据还在继续往下走。

究其原因,同策咨询表示,一季度延续了2018年11月开始的融资回暖趋势,融资额达到2016年以来的峰值,同比增长15%;而二季度融资环境再收紧,使得房企在二季度的融资总量大幅减少,达到2016年以来的最低值,从而使得上半年整体的融资额也同比有所下滑。

具体到企业来看,上半年50%的房企融资规模同比增加,而仅有32%的房企融资增幅超过50%。

同策咨询分析认为,一半房企的融资规模有所减少,这一方面是因为政府在4月份开始收紧了融资政策,同时企业本身也有去杠杆的需求;另一方面,整体融资成本的持续上升也让部分企业对于加大融资规模望而却步。

统计数据显示,2019上半年融资超百亿元的房企有23家,同比减少7家。大规模融资的主要是龙头房企,以及在上半年快速扩张的企业。

克而瑞研究中心总经理林波告诉《每日经济新闻》记者,一季度一些城市房价有上涨趋势,企业在拿地时的确拿了一些高溢价地块。而随着融资渠道收紧,一定程度上也是为了端正预期,强调“房住不炒”的核心基调——冲得太快就要收一下。

偿债高峰期“压顶”

在2018年5月发改委以及财政部出台的相关限制境外债用途的政策下,境外发债量曾在2018年下半年出现“骤减”。但由于境内环境的持续收紧,且房企在2019年面临偿债高峰期,2018年底2019年初,房企不得不再次向海外举债。

克而瑞统计显示,2015年公司债及中期票据发行量较大,多数企业的债券期限在3~7年,2019年房企面临偿债高峰期。今年上半年到期债券2108亿元是2018年全年到期债券的93%,大部分房企不得不再次举债偿还旧债,导致2019年上半年发起发债量上升较大。

2019年下半年,房企的到期债券为1706亿元,到期债券总量属高位;到2020年下半年和2021年上半年,房企的偿债压力进一步上升,到期债券均突破3000亿元,届时房企将面临更大的偿债以及融资压力。

从95家典型房企债券类融资监测的情况来看,2019年上半年房企境内外债券类融资总额4139亿元,占2018年全年的57.3%。其中,境内发债1331亿元,占2019年境内外发债总量的32%;境外发债2808亿元,占比68%,相较于2018年上升了20个百分点。

从房企单月的发债情况来看,房企的融资环境自2018年11月以来便有转暖迹象,这一状况一直延续到2019年4月份,单月发债量均接近800亿元及以上。再加上今年以来房企的多数债券到期,房企于2019年前4月的发债量较大,其中2019年1月的发债量更是达到近两年以来的峰值。

值得注意的是,7月初房企再现集中式海外举债。记者不完全统计,7月上旬,近20家房企海外融资总额近100亿美元。

记者发现,目前龙头房企普遍融资成本在7.5%~8%之间,小型房企融资成本在10%~12%之间;而美元债的平均成本在8.9%左右,加上通道费用,的确成本压力较大。

“融资环境持续收紧,让企业资金链压力加大,从其他渠道补充现金流是必然选择。”一位机构人士表示,从更长期的时间线看,这种“不得不为之”的紧迫感更明显。

杨科伟指出,如果境外融资出现问题,房企资金链可能有风险,而机构可能会立马“断贷”。但不管是银行、私募基金还是资产管理公司,对于每一家公司都有风控管理体系,并且标准不一样,。